Как сохранить и приумножить личный капитал

В связи с отзывом лицензии Мастер-банка в ноябре 2013 года АСВ2 потеряло порядка 14% средств фонда страхования вкладов. Это в очередной раз пошатнуло доверие инвесторов к банковскому рынку страны. И если за финансовое благополучие наших компаний отвечают отдельные службы, то за личное материальное положение — только мы сами. Какие варианты выбора есть у частного вкладчика?

В середине 2000‑х годов в России по аналогии с зарубежными системами страхования вкладчиков было основано Агентство по страхованию вкладов (АСВ), которое помогает предотвратить панику на банковском рынке.

Фонд, в котором размещаются резервные средства на случай банкротства банков, называется «фонд обязательного страхования вкладов» и на 1 сентября 2013 года составлял 212 млрд руб. Этих денег достаточно для того, чтобы гарантировать обязательства около десятка крупных банков, но их не хватит при массовом обвале рынка. Выплата по обязательствам Мастер-банка составит около 30 млрд руб., вкладчикам банка «Пушкино» (обанкротился в октябре 2013 года. — Ред.) выплатили около 20 млрд руб. Важно понимать, что если деньги АСВ закончатся, то федеральный бюджет не будет отвечать по обязательствам агентства.

Сегодня вкладчики знают, что сумма вклада до 700 тыс. руб. застрахована АСВ. Соответственно, ввиду небольшого размера фонда АСВ и особенно отсутствия весомого опыта работы с банкротствами банков (АСВ действует менее 10 лет) стоит обратить внимание на альтернативные варианты сбережения личных капиталов. Рассмотрим их подробнее.

1 Мнение автора может не совпадать с мнением редакции. — Ред.

2 АСВ — Агентство по страхованию вкладов, государственная корпорация, которая не ставит целью получение прибыли от полученных средств, поэтому деньги размещены в максимально безопасных финансовых инструментах, в основном в государственных облигационных займах. Это поможет сохранить средства фонда даже при наступлении самых неблагоприятных событий.

Инвестиции в наиболее надежные банки

Высокий уровень безопасности банка предполагает: 1) доходность на уровне рыночной либо ниже; 2) наличие крупных перестраховочных компаний; 3) госучастие и участие иностранного капитала; 4) наличие международного рейтинга (ВВВ и выше); 5) размещение резервного фонда в международных ценных бумагах; 6) инвестиции в надежные финансовые инструменты — гособлигации крупных стран, топ-банков.

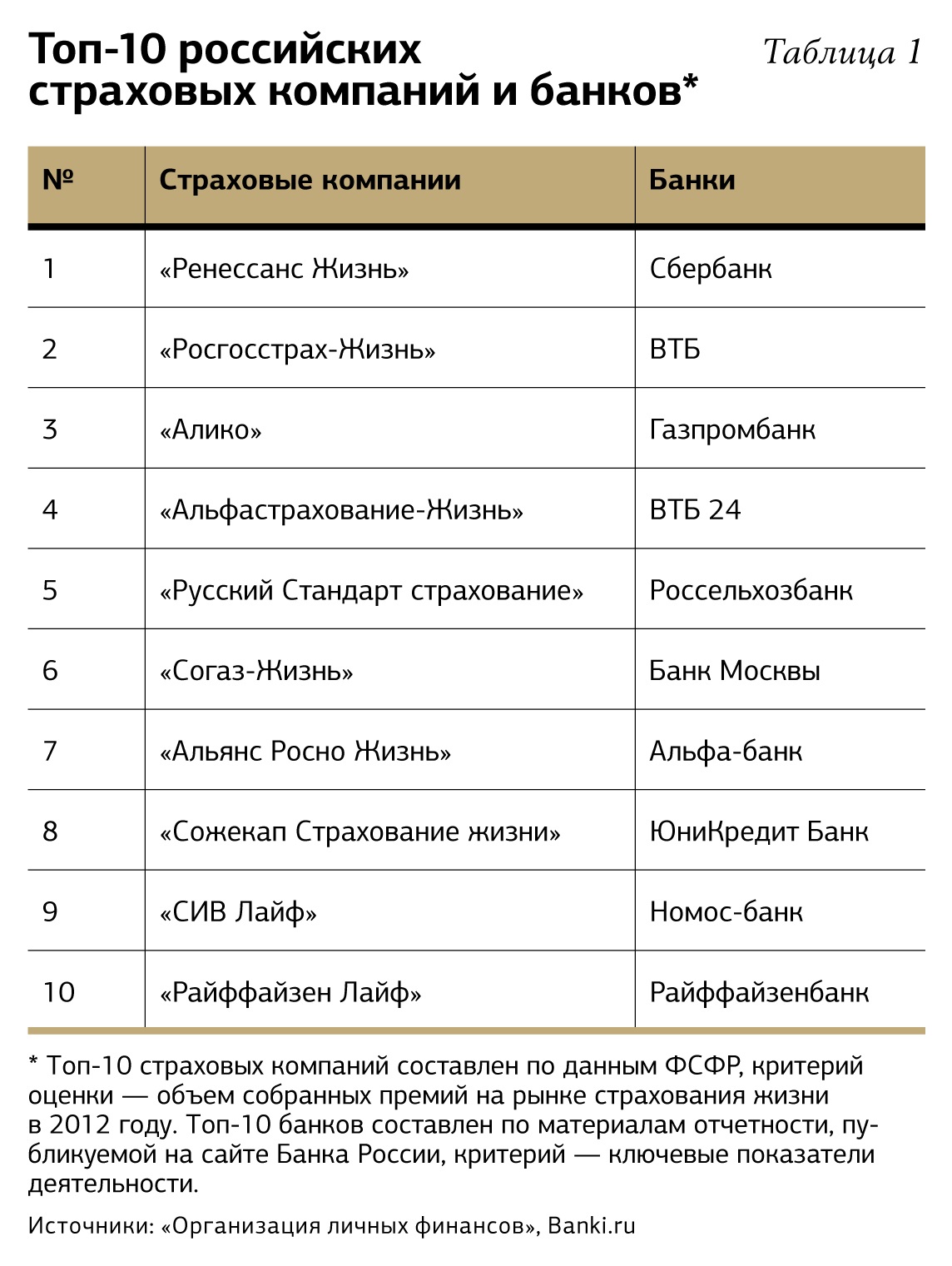

В России таким параметрам соответствует 10 отечественных банков, занимающих верхние строки рейтинга, публикуемого, в частности, на портале www.banki.ru (таблица 1).

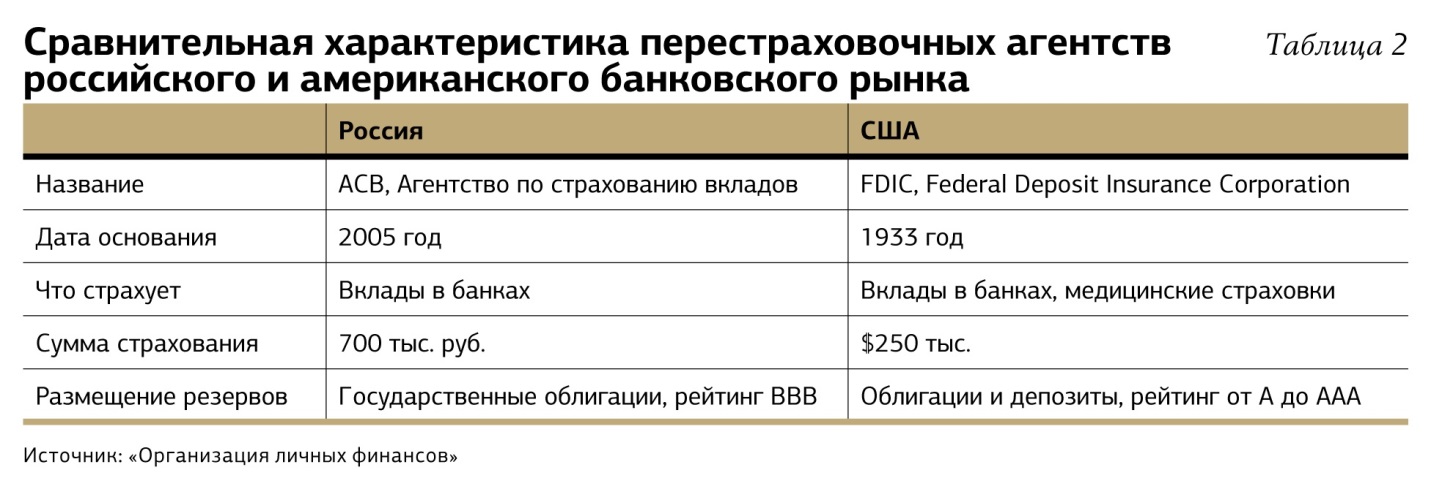

Как альтернативный вариант сбережения капитала можно рассмотреть вклады в иностранные банки, например в швейцарские или американские. Прежде всего, в отличие от отечественных банков, у них более надежная перестраховочная система. Приведу сравнительную характеристику перестраховочных агентств российского и американского банковских рынков (таблица 2).

При размещении средств в зарубежных банках российским гражданам необходимо уведомлять налоговую инспекцию об открытии вклада и движении денежных средств по счетам. Без визы налоговых органов валютный контроль3 не переведет с российского счета на зарубежный сумму свыше $5000. Кроме того, не менее одного раза в год (например, при подаче декларации) стоит уведомлять налоговую инспекцию о движении средств по вашему зарубежному счету. Помочь открыть счет могут представительства банков или консалтинговые компании, специализирующиеся на этом. Главное — грамотно подойти к выбору банковской структуры.

3 Контроль за валютными операциями в РФ осуществляют органы валютного контроля (федеральные органы исполнительной власти) и агенты валютного контроля (уполномоченные банки, профессиональные участники рынка ценных бумаг, госкорпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)», таможенные и налоговые органы).

К созданию АСВ российские финансисты пришли после банкротства в 2004 году одного из самых крупных банков — Гута-банка.

Накопительные программы страховых компаний

Еще один надежный способ сбережения капиталов — это накопительные программы страховых компаний (СК). Во-первых, средства клиентов СК и собственный капитал предприятия хранятся отдельно. На случай выплат по обязательствам существует специальный резервный фонд СК — хранилище средств вкладчиков, эти деньги не предназначены для удовлетворения нужд самой компании.

Во-вторых, в случае банкротства СК, что происходит гораздо реже, чем с банковскими структурами(таблица 3), страховщики объявляют тендер, чтобы передать обязательства перед клиентами другому игроку рынка. Крупнейшие представители (топ-10 СК) должны «взять под крыло» пострадавших вкладчиков, поэтому их участие в тендере не обсуждается. Чтобы понять, сможет ли новая страховая компания исполнить обязательства предыдущей, тщательно анализируется сумма уставного капитала будущего держателя средств. В любом случае клиент ничего не теряет — СК не может менять условия договора.

В 2010 году, когда страховая корпорация AIG была объявлена банкротом, другая страховая компания выкупила портфель и продолжила работу вместо AIG на тех же условиях, что и раньше.

Если капитал ни одной из десятки ведущих страховых компаний не позволяет выполнить обязательства банкрота, то эти обязательства берет на себя перестраховочная компания.

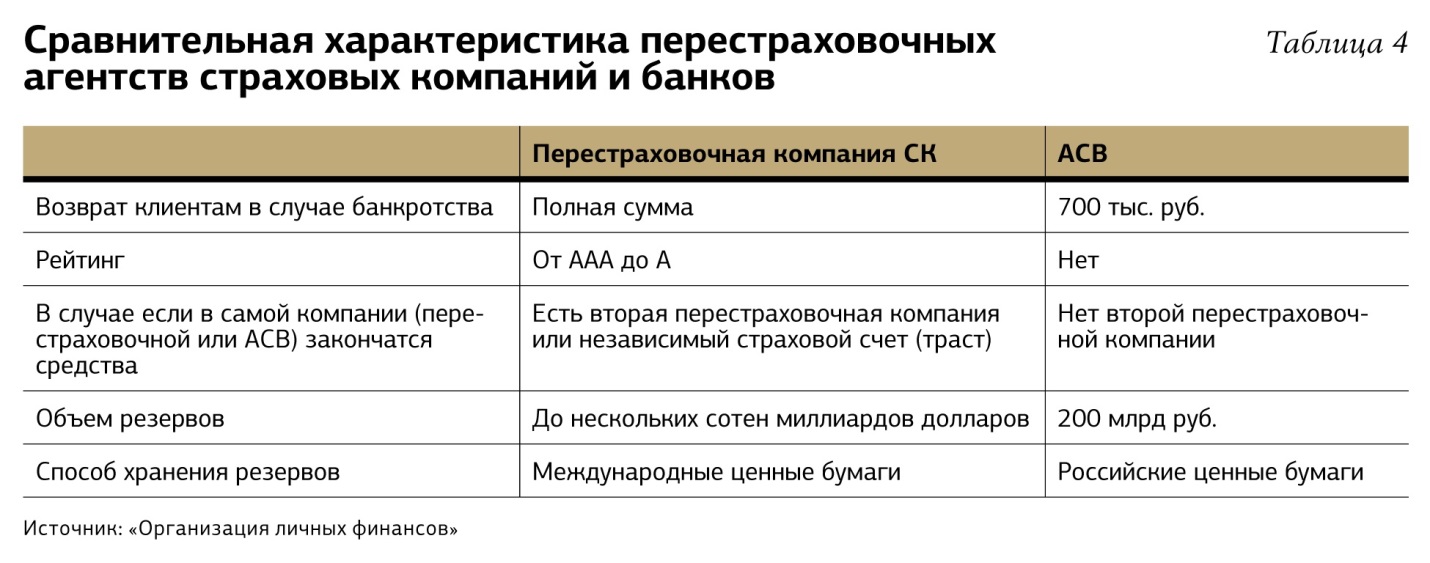

СК отчисляют в перестраховочные компании часть своих капиталов, так же как банки — в АСВ. У каждой страховой свои партнеры, их может быть больше одного. Обычно перестраховочные компании — очень крупные финансовые структуры, чаще международные игроки, готовые отвечать по этим обязательствам. Так, объем резервов одной из швейцарских перестраховочных компаний СК в несколько сотен раз превышает фонды российского АСВ (таблица 4).

Теперь дадим небольшую сравнительную характеристику банков и страховых компаний. Итак, банки отличаются высокой ликвидностью вложенных средств, в то же время и риск банкротства в этом секторе выше. Страховщики всегда анализируют риски предстоящих сделок; банкиры в вопросах андеррайтинга, особенно в среде физических лиц, менее щепетильны. В случае банкротства банки гарантируют минимальный порог выплат (до 700 тыс. руб.), в то время как в страховых компаниях выплата всей суммы гарантирована независимыми трастами, перестраховочными компаниями или государством. Аудит банков проводится дважды в год, страховых компаний — от 4 до 6 раз.

Делаем выбор: банки или страховые компании

Преимущества страховых компаний перед банками в плане надежности сбережений вкладов очевидны. Однако при выборе того или иного способа вложений собственных средств стоит исходить и из собственных целей. Если вы планируете долгосрочное капиталовложение, в страховых компаниях вам предложат программы, действующие от 5 до 30 лет. В рамках этих программ выгодным будет вклад на сумму более 700 тыс. руб. Плюс к тому, сотрудничество со страховщиками дисциплинирует тех, кто хочет, например, заниматься пенсионными или иными долгосрочными накоплениями: именно страховые компании предполагают регулярные обязательные платежи в течение определенного срока (аннуитет).

Еще один нюанс. Вне зависимости от возраста или профессии клиента процент по определенному виду банковского вклада будет одинаковым как для студента, так и для пенсионера. А в накопительной программе страховой компании сумма накоплений будет разной. Если программу открывает пенсионер или любитель экстремальных видов спорта (зоны высокого риска), то страховая компания будет отчислять в резервные фонды больше средств, а вкладчик получит чуть меньший процент.

Если же в ваши планы входят краткосрочные вклады с целью создания резерва, безусловно, лучшим выбором станет депозит. Обычно депозит ограничен небольшим периодом вложений (до 3–5 лет), соответственно, эти деньги более ликвидны. Оптимальный срок для депозита — один год.

Какие показатели нужно учитывать, оценивая надежность банка

Рассмотрим показатели надежности, сравнив Мастер-банк с самым крупным и надежным по российским меркам — Сбербанком. В 2012 году чистая прибыль первого составила 701 млн руб., а второго — 344 млрд руб., соответственно по сумме активов Мастер-банк находился на 71‑м месте, а Сбербанк — на первом. В российском рейтинге в 2010 году по версии агентства «Эксперт РА» Мастер-банк показывал высокий уровень кредитоспособности (А), Сбербанк же, по версии Moody’s, — AАА4. В международных рейтингах у Сбербанка устойчивые позиции: ВАА1 стабильный (Moody’s), ВВВ стабильный (Fitch Ratings), тогда как у Мастер-банка такой международный рейтинг вообще отсутствует. Акционерами последнего были частные лица: председатель правления Борис Булочник и члены его семьи совокупно контролировали около 85% акций; 8,36% было у Кирилла Гудзинского, 5,22% — у Геннадия Белячкова; основная же доля акций Сбербанка (51%) принадлежит ЦБ РФ. Соответственно, в трудной ситуации клиентов Сбербанка поддержит государство — у АСВ может просто не хватить средств на выполнение обязательств, — а после банкротства Мастер-банка заботы о вкладчиках берет на себя АСВ. Сбербанк хранит свои резервы в надежных и ликвидных активах, таких, например, как государственные облигации, тогда как средств Мастер-банка уже к 2012 году едва хватало для полноценной работы. Ну и один из ярких показателей надежности, который можно оценить сразу, — максимальная ставка по депозиту, — говорит сам за себя: Мастер-банк обещал своим клиентам 10,40%, тогда как Сбербанк гарантирует 7,25%.

Источник: «Организация личных финансов»

4 Рейтинговая оценка банковских структур дается от самого надежного уровня к менее надежному: ААА, АА, А, ВВВ, ВВ, В, ССС, СС, С, DDD, DD, D. Рейтинги делятся на внутригосударственные и международные. Оцениваются не только компании, но и страны. В настоящее время суверенный кредитный рейтинг РФ, присвоенный агентством S&P, находится на уровне BBB/A-2 и BBB+/A-2 (в иностранной и российской валюте соответственно). Агентство Fitch Ratings присвоило РФ рейтинг на уровне BBB, Moody’s — BAA1. В масштабах страны банк может быть оценен как «очень надежный» (ААА), но на международном уровне он получит средний балл (ВВВ), так как рейтинг банка не может превышать рейтинг государства.

Автор: Алёна Никитина

Оригинал статьи в журнале Коммерческий директор